определение, инструменты, спрос и предложение :: BusinessMan.ru

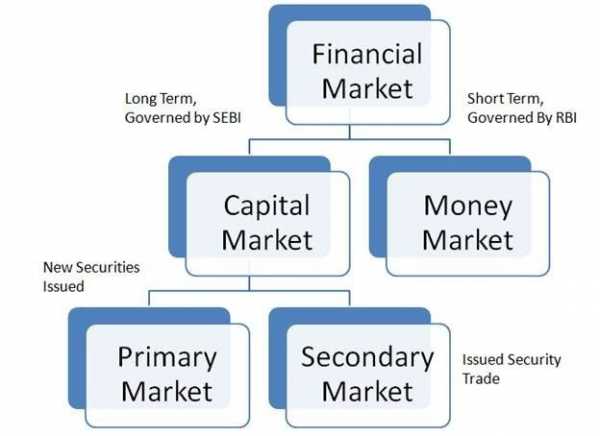

Рынок капиталов является составной частью финансового рынка. В отличие от денежного, здесь происходит долгосрочное заимствование средств. Рынок капиталов аккумулирует и перераспределяет ресурсы, предоставляя их на период больше года тем, кто может их продуктивно использовать. Национальные финансовые регуляторы, такие как Банк Англии и Комиссия по ценным бумагам и биржам США, осуществляют надзор над этими торговыми площадками с целью защиты инвесторов от мошенничества.

На практике грань между двумя сегментами мирового финансового рынка все больше стирается, капиталы свободно перетекают из одного в другой, что особенно связано с выходом национальных валют из-под контроля национальных центральных банков, когда сильные валюты оседают на счетах по всему миру. В данной статье мы остановимся на особенностях данной торговой площадки, ее основных инструментах, их спросе и предложении.

Определение и функционирование

Для развития нужны идеи и деньги, причем как в масштабах одного субъекта хозяйствования, так и государства. Но очень редко оказывается так, что оба ресурса находятся в руках одних и тех же лиц. Мировой рынок капиталов как раз и отвечает за аккумуляцию и перераспределение денег в планетарных масштабах. Он состоит из двух сегментов. Мировой денежный рынок нужен для краткосрочного размещения и заимствования денег. Купля-продажа валют составляет значительную часть сделок на нем. Напротив, на мировом финансовом рынке происходит долгосрочное кредитование хозяйствующих субъектов. На практике грань между двумя сегментами в современных условиях все больше стирается. Мировой рынок ссудных капиталов доминируется несколькими субъектами. Это:

- Частные финансово-кредитные учреждения (национальные и транснациональные банки, специализированные посредники).

- Государство (центральные и местные органы власти и другие уполномоченные учреждения).

- Валютные фонды и международные банки (МВФ, Всемирный банк, Лондонский и Парижский клуб, региональные финансово-кредитные организации).

Современные особенности

В наше время становится все сложнее представить свою жизнь без Интернета. Он прочно вошел в нашу жизнь на работе и дома. Используют его и торговые площадки. Современные рынки капиталов почти всегда базируют на компьютерных торговых системах. Зачастую доступ к ним ограничен компаниями в определенном финансовом секторе и казначействами государств или корпораций. Существуют тысячи таких систем, каждая из которых обслуживает только маленькую часть мирового рынка капитала. Информация может физически размещаться по всему миру, но обычно серверы концентрируются в больших финансовых центрах, таких как Лондон, Нью-Йорк, Гонконг.

Первичные и вторичные рынки

Новые акции и облигации эмитируются хозяйствующими субъектами для привлечения свободных денежных средств. Для этого они выставляются на первичном рынке капитала, где продаются инвесторам, часто с использованием андеррайтинга. Главными субъектами на нем выступают правительства (муниципальные, местные, национальные) и коммерческие предприятия (компании) Первые обычно выпускают только облигации, вторые – не только их, но и акции. Основными покупателями на первичном рынке выступают пенсионные и хедж-фонды. Иногда – отдельные лица и крупные инвестиционные банки. На вторичных рынках капитала перепродаются существующие ценные бумаги. Тут продавцы могут быстро их обналичить. Поэтому само существование вторичных рынков повышает готовность инвесторов вкладывать свои деньги в новые ценные бумаги.

Ценные бумаги рынка капитала

Финансовые ресурсы в обращении могут быть представлены в следующих формах:

- Акции.

- Облигации.

- Финансовые деривативы.

- Банковские ссуды.

- Закладные и ноты.

Ключевые сегменты

Если внимательно посмотреть на перечисленные финансовые инструменты в обращении, то становится видно, что рынок капиталов разделяется на две части. Акции, облигации и часть деривативов – одна из них. Это так называемый фондовый рынок. На нем обращаются ценные бумаги. Банковские ссуды, закладные и часть деривативов – это инструменты кредитного рынка. Они чаще являются более безопасными, но менее прибыльными для инвестора. Начнем изучать рынок капиталов с основных форм инструментов, которые вращаются на нем.

Акции: основные категории и их свойства

Это наиболее распространенный и известный даже неспециалистам вид ценных бумаг, особенности которого нужно понимать, когда изучают рынок ссудных капиталов. Акции выпускаются хозяйствующими субъектами для привлечения дополнительных средств, покупка дает право их владельцу на получение определенной части прибыли эмитента и иногда на участие в принятии управленческих решений. Выделяют два основных вида этих ценных бумаг. Обыкновенные (простые) акции дают право участия в голосовании за принятие управленческих решений. Одна ценная бумага – это 1 голос, за исключением кумулятивных выборов в административные органы компании. Держатели простых акций получают свои дивиденды из чистой прибыли общества. Совет директоров или аналогичный орган организации определяют, какие выплаты будут на одну ценную бумагу. Затем это решение обсуждается на собрании акционеров. Оно может как увеличить, так и уменьшить эти выплаты.

Привилегированные акции являются более безопасным финансовым инструментом по сравнению с простыми. Их держатели гарантировано получают определенный процент, дивиденды им выплачиваются в первую очередь, как и погашаются вложения в случае ликвидации хозяйствующего субъекта. Однако зачастую привилегированные акции не предоставляют совсем или ограничивают право своего владельца на участие в управлении деятельностью их эмитента. Это и более низкий (пусть и стабильный) процент дивидендов делает этот вид ценных бумаг более безопасными, но менее прибыльными.

Отдельно в рамках привилегированных акций выделяют кумулятивные. Их основная особенность заключается в том, что при невыплате дивидендов по ним их держатели получают право голоса на период до погашения положенного им процента. Аналогом привилегированных акций являются учредительские. Они могут давать основателям хозяйствующего субъекта дополнительные голоса при принятии управленческих решений, первоочередное право на покупку новых эмиссий и другие преимущества.

Что такое облигации?

Предложение на рынке капитала представлено не только простыми и привилегированными акциями. Облигации представляют собой обязательство эмитента выплатить в оговоренный срок их номинальную стоимость плюс определенный процент. Они являются эквивалентом займа. Доход по облигации – это сумма дисконта при ее покупке и купона. Экономическая сущность этого вида ценных бумаг похожа на кредитование, но с более простой процедурой и без необходимости оформления залога. Облигации классифицируют по их эмитенту (государственные, муниципальные, корпоративные), сроку обращения, типу приносимого ими дохода (дисконтные, с фиксированной или плавающей процентной ставкой), степени конвертируемости, валюте, целям выпуска, рейтингу и инвестиционной привлекательности.

Производные финансовые инструменты

Деривативы представляют собой соглашение, по которому стороны берут на себя обязательство выполнения определенных действий по отношению к базовому активу. Например, может быть предусмотрена необходимость продать или купить ценные бумаги в установленный срок и по оговоренной цене. Данный финансовый инструмент используется для хеджирования рисков и получения спекулятивной прибыли. Базовым активом могут выступать не только акции и облигации, но и валюта, товары, уровень инфляции, процентная ставка, статистические данные и сами деривативы. Развитие рынка капитала часто связывают с появлением новых финансовых инструментов. Относят к ним и деривативы. Однако на самом деле они использовались еще в Древнем мире. Снаряжая караваны, вавилонские купцы заключали договор о разделе риска, согласно которым погашение кредитов зависело от успешности доставки товаров. «Опцион неисполнения обязательств» использовался в то время многими торговцами.

Банковская ссуда: классификация, принципы

Трудно найти человека в наше время, который не понимает, что такое кредит. Банковская ссуда – это один из его видов. Она представляет собой денежную сумму, которую заемщик получает на оговоренный период и под определенный процент. Банковский кредит может быть активным и пассивным. Все зависит от того, кто выступает заемщиком. Банковские ссуды классифицируют по целому ряду признаков. Например, по сроку и способу погашения, наличию обеспечения, целевому назначению, форме предоставления, размеру процента, категориям заемщиков. Активными считаются ссудные договоры, по которым банк выступает кредитором. Заимствование денег базируется на принципах срочности, возвратности, платности, подчинения законодательных нормам, неизменности условий и взаимовыгодности.

Закладная как инструмент кредитования

Данная ценная бумага удостоверяет право ее владельца на исполнение заемщиков его денежных обязательств, обеспеченных ипотекой. Это достаточно новое правовое явление, поэтому существует только незначительное количество нормативно-правовых актов, которые его регулируют.

Денежный рынок и рынок капитала

Среди финансистов принято разделять все займы на кратко- (в том числе овернайт-кредиты) и долгосрочные. Таким образом, можно сказать, что мировой финансовый рынок состоит из двух частей. Однако разница между ними все больше стирается. Денежный рынок используется для получения краткосрочных займов. Так называемый овернайт – это однодневный кредит, который также является составляющей этого сегмента. Мировой рынок капиталов используется для долгосрочного финансирования. Ожидаемый период погашения таких займов больше чем один год. В широком смысле международный рынок капитала представляет собой каналы, через которые сбережения одной группы людей становятся доступными промышленным и коммерческим предприятиям, а также государственным органам.

Отличия от обычного банковского кредитования

Существует несколько особенностей рынка капиталов. Во-первых, в отличие от обычных банковских кредитов, заем здесь принимает форму ценной бумаги, которая может быть перепродана. Во-вторых, рынок капиталов не является настолько зарегулированным. В-третьих, инвестирование здесь имеет чуть более рискованный характер. Однако банковские кредиты являются более доступными для малого и среднего бизнеса. Спрос на рынке капитала стал резко увеличиваться только в конце прошлого века.

Примеры транзакций

Когда государству нужны деньги на длительный срок, правительство часто выпускает облигации. Раньше для их продажи использовались крупные инвестиционные банки. Теперь ими чаще всего торгуют на рынке капиталов. Именно эта часть финансового рынка отвечает за долгосрочное финансирование. Самым крупным должником является американское правительство, несколько транзакций с облигациями происходит каждую секунду. Аналогично отдельная компания может искать себе дополнительное финансирование на первичном или вторичном рынке. Одним из способов инвестирования без покупки акций или облигаций является вложение денег во взаимные или биржевые фонды. Кроме того, можно торговать деривативами. Однако нужно понимать, что они могут не только не обеспечить быструю прибыль, но и привести к значительным потерям.

Регулирование

Управление капиталом – это меры по ограничению потоков инвестиций между странами. Оно позволяет защитить фиксированные обменные курсы. Примером эффективного управления капиталом является налог на финансовые операции, предложенный нобелевским лауреатом Джеймсом Тобином. Эти меры могут быть приурочены к отдельным секторам экономики или дифференцироваться в зависимости от особенностей потоков капитала. Они включают валютные ограничения, налог Тобина, определение лимита покупки зарубежных активов и минимального срока вложения, введение различных дополнительных требований.

businessman.ru

Тема 14. Рынок капитала Вопросы

7

Вопросы 1

1. Особенности рынка капитала 1

2. Спрос и предложение на рынке капитальных благ 1

3. Спрос и предложение на рынке услуг капитала 2

4. Спрос и предложение на рынке ссудного капитала 3

5. Номинальная и реальная ставка процента 4

6. Дисконтирование и принятие инвестиционных решений 4

7. Первоначальное накопление капитала 5

Основные понятия и категории:

Капитал. Финансовый капитал. Реальный (физический) капитал. Инвестирование. Валовые инвестиции. Чистые инвестиции. Основной капитал. Оборотный капитал. Физический износ основного капитала. Моральный износ основного капитала. Амортизация. Норма амортизации. Норма дохода на капитал. Собственный капитал. Заемный капитал. Услуги капитала. Ставка (норма) процента. Норма дохода от инвестиций. Временное предпочтение. Номинальная ставка процента. Реальная ставка процента. Эффект Фишера. Дисконтирование. Текущая дисконтированная стоимость. Чистая дисконтированная стоимость. Первоначальное накопление капитала. Приватизация. Ваучерная и постваучерная приватизация в России.

1. Особенности рынка капитала

Капитал является одним из основных элементов общественного богатства. Капитал представляет собой ресурс, создаваемый с целью производства экономических благ. Различают финансовый капитал, который связывают с деньгами или другими видами бумажных активов (ценными бумагами), выступающих наравне с деньгами, и реальный (или физический) капитал, представленный производственным оборудованием.

Инвестирование – это процесс создания или пополнения запаса капитала. Различают валовые и чистые инвестиции. Валовые инвестиции – это общее увеличение запаса капитала. Валовые инвестиции сравниваются с затратами на возмещение, которое представляет собой процесс замены изношенного основного капитала. Чистые инвестиции – это валовые инвестиции за вычетом средств, идущих на возмещение.

Следует также различать цену капитальных благ (станков, машин, зданий и т.п.) и цену услуг капитала, которая называется арендной платой или рентной оценкой.

Таким образом, можно говорить о трех сегментах рынка капитала:

о рынке капитальных благ, где покупаются и продаются производственные фонды;

о рынке услуг капитала, где эти фонды могут быть сданы напрокат (в аренду) за определенную плату;

и о рынке заемных средств или ссудного капитала, так как для покупки или аренды капитальных благ нужны денежные средства. Доход, порождаемый ссудным капиталом, называется процентом.

2. Спрос и предложение на рынке капитальных благ

На рынке капитальных благ субъектами спроса и предложения являются фирмы. Одни производят машины и оборудование, другие приобретают их для собственных производственных нужд. Поэтому механизмы формирования спроса, предложения и достижения состояния рыночного равновесия в целом схожи с рынками конечных товаров и услуг. Однако необходимо отметить, что спрос на капитальные блага зависит от спроса на конечную продукцию, которая производится с их помощью. Например, если снизится спрос на сельскохозяйственную продукцию, то снизится спрос и на сельскохозяйственную технику.

Капитал, как блага производственного назначения, в экономической науке подразделяется на два вида: основной и оборотный. Оборотный капитал используется однократно и полностью потребляется в ходе каждого цикла производства. К оборотному капиталу относят сырье, материалы, топливо, энергию, полуфабрикаты. После продажи произведенных товаров оборотный капитал полностью возвращается предпринимателю в виде выручки от проданной продукции и снова может быть использован в производстве. Основной капитал функционирует в течение нескольких лет и потребляется постепенно, на протяжении нескольких производственных циклов. Он представлен зданиями, сооружениями, машинами, оборудованием, транспортными средствами, нематериальными активами. Источниками его финансирования являются накопленная амортизация, нераспределенная прибыль, заемные средства (кредиты) и привлеченные средства (дополнительно выпущенные акции).

В процессе длительной эксплуатации основной капитал изнашивается, и, по мере износа, требует возобновления. Он подвержен как физическому, так и моральному износу. Физический износ – это потеря элементами основного капитала своей стоимости вследствие изнашивания, как в результате его производственного использования, так и под влиянием внешней среды – воды, ветра и т.п. Физически полностью изношенные основные фонды требуют немедленной замены. Моральный износ – это потеря элементами основного капитала своей стоимости вследствие создания более производительной и экономичной техники в результате научно-технического прогресса. Моральный износ не требует немедленной замены основных фондов, но использование морально устаревшего оборудования снижает конкурентоспособность предприятия из-за высоких индивидуальных затрат.

С целью накопления средств для замены изношенных основных фондов в процессе их эксплуатации регулярно осуществляются перечисления в амортизационный фонд. Амортизация – это способ перенесения стоимости изношенного основного капитала на производимую продукцию. Норма амортизации – это отношение ежегодной суммы амортизационных отчислений к стоимости капитального блага, выраженное в процентах. Методы и способы начисления амортизации, порядок расчета норм амортизационных отчислений устанавливаются законодательно, т.к. сумма амортизации уменьшает налоговую базу по налогу на прибыль.

Норма дохода на капитал — это выраженная в процентах доходность, или чистая производительность капитала. Чем выше норма дохода, тем больше прирост капитала, а, следовательно, и выше эффективность его использования.

По источникам формирования капитал фирмы делится на два вида. Собственный капитал — формируется за счет уставного, резервного, добавочного капитала и нераспределенной прибыли предприятия. Заемный капитал привлекается на условиях срочности, платности и возвратности в виде займов, ссуд, кредитов, финансовой помощи, кредиторской задолженности.

studfiles.net

Рынок капитала в России

Сущность рынка капитала в России

Определение 1

Рынок капитала в России представлен фондовым рынком, который включает сектор финансового рынка. Данный рынок аккумулирует временно свободный капитал инвесторов, и определяет выражение, согласование и реализацию интер интересов потребителей и продавцов ценных бумаг.

С помощью фондового рынка более адекватно финансовая система реагирует на конъюнктурные колебания и осуществляет регулирование капитала. Этими действиями она способна обеспечивать перелив капитала из отрасли с низкой нормой прибыли в отрасль с более высоким доходом.

После анализа приведенного выше определения, можно сказать, что рынок капитала представляет собой более узкий и ограниченный, а также однонаправленный рынок.

Замечание 1

Рынок ценных бумаг является рынком, предоставляющим более широкие возможности для потенциальных инвесторов.

Инвестор инвестирует средства в различные инструменты финансов. Потребность существования ценных бумаг характеризуется денежными и товарными отношениями, которые непрерывно возникают между субъектами рынка и неизбежно порождают долговые обязательства, оформленные в стране с помощью определенных правил.

Данные правила гарантируют права и обязанности по соответствующим долгам. Ценные бумаги можно рассмотреть в виде инструмента операций финансовых и кредитных организаций.

При ведении хозяйственных операций возникает спрос на деньги, поскольку возникает их недостаток у одних субъектов и избыток у других. Это способно породить рынок денежных ресурсов или фондов в форме ценных бумаг.

Рынок капитала способен обеспечить выгоду для обеих сторон в виде перелива сбережений в инвестиции, вложений в промышленность и торговлю.

Преимущества рынка капитала в России

При получении банковских кредитов российские предприятия ограничены временными рамками, жесткими обязательствами в виде выплаты высокого процента, независимо от размеров полученной прибыли.

При этом реализация ценных бумаг в России дает возможность в короткий срок использовать привлеченные ресурсы в соответствии с объёмом, существенно превышающим тот, который получают по кредитам.

На рынке капитала, в отличие от рынка банковских ссуд России, субъекты получают капиталы на несколько лет, что характерно для выпуска облигаций. Также осуществляется передача капитала в бессрочное пользование при выпуске акций.

По некоторым видам ценных бумаг осуществление выплаты дохода происходит в соответствии с размером полученной прибыли, при этом процентная ставка по кредитам номинально фиксирована.

Средства, которые инвестируются в ценные бумаги, продаются в распоряжение эмитента в течение всего жизненного цикла фондовых ценностей. Это осуществляется даже тогда, когда владелец ценных бумаг передает другому лицу.

Рынок капитала в Российской Федерации определяет возможность участия в производственном управлении. Операции по ценным бумагам, которые выражают собственность по капиталу, способны способствовать инвесторам, которые являются держателями данных ценных бумаг.

Замечание 2

Можно сделать вывод, что рынок капитала представлен более эффективным и выгодным рынком, чем рынок банковских ссуд. При этом рынок банковских ссуд и рынок капитала дополняют друг друга и решают аналогичные или похожие задачи.

Недостатки рынка капитала в России

Для нашей страны, несмотря на явное наличие преимущества рынка капитала, существует большое количество его недостатков. При этом данный вид рынка нельзя идеализировать, важно трезво и взвешенно подойти к его возможностям с оценкой его потенциала.

Существует несколько недостатков для рынка капитала. В первую очередь, рынки капитала являются чувствительными рынками к определенным действиям, которые отражаются на образовании и решениях в виде размещения свободных капиталов. Этот процесс уменьшает предложение ценных бумаг фондового рынка.

С данной проблемой сталкиваются, как развивающиеся рынки ценных бумаг, так и развитые финансовые рынки. Подтверждением можно считать мировой опыт, к примеру:

- манипуляции с ценами по малопроцентным облигациям в Нью-Йорке,

- биржевая ошибка по срокам опционов Чикаго,

- манипуляции рынка облигаций государства США,

- жульнические практики слияния корпораций в Лондоне,

- неверное использование средств корпорацией с вредом для вкладчиков в Лондоне.

Еще одним недостатком рынка капитала является то, что внутренний рынок капитала подвергается большому влиянию со стороны мирового рынка ценных бумаг. Также рынок капитала способен оказать негативное влияние на банковскую систему и банковские удельные показатели по капиталу. Это влияние проявляется по причине нестабильных цен и объемов на рынках ценных бумаг.

Данное воздействие субъекты ощущают по двум направлениям эффект потока, который подтверждает движение денег в ответ на движение ценных бумаг. Оно возникает при наличии платежных обязательств, которые сопровождают сделки по ценным бумагам, эффект капитала.

Участникам рынка необходимо адекватно реагировать на ценовые движения, что выражается в необходимой и быстрой реализации или покупке финансовых инструментов, донесении дополнительных средств с целью покрытия обесценивания текущих ценных бумаг, возникающих по причине уменьшение стоимости портфеля.

Субъекты должны с высокой скоростью получать дополнительные средства для соответствия требованиям адекватности капитала. Также рынок капитала способен привести к созданию мощных механизмов перемещения богатства, которые приводят общественно нежелательному результату.

Эти процессы происходят с двух сторон. Во-первых, движение цен на рынке в условиях изначально неравной профессиональной подготовки участником приводит к распределению финансов, наиболее квалифицированной концентрации капиталов, монополизации рынков.

Поскольку часть инвесторов относится к числу наименее подготовленных игроков, то они имеют тенденцию потери денег.

Во-вторых, доступ к спискам фондовых бирж может быть ограничен и поступление к нему используется в качестве направленного кредита с обеспечением фонда фирмам, которые находятся в более выгодных условиях.

spravochnick.ru

Рынок капиталов и его развитие. Рынок ссудных капиталов :: SYL.ru

Один из элементов общественного богатства – это капитал. Он выступает неотъемлемой частью рыночной экономики и обязательным фактором, ресурсом производства. Рынок капиталов строится именно на данном объекте.

Знакомство с понятием «капитал»

В понятие «капитал» вкладывают достаточно глубокий смысл. Отчасти оно подразумевает определенный запас материальных благ. Материальные блага можно трактовать по-разному, в том числе как физический капитал. Финансовый капитал представлен в формате денег. Человеческий ресурс включает в свою структуру такие элементы, как знания и образование, квалификация и даже человеческие способности. Есть такая разновидность понятия, как «дисконтированный поток прибыли», являющийся деталью богатства, которая обеспечивает своему владельцу стабильный доход в течение длительного периода времени. Под юридическим ресурсом принято понимать право распоряжаться определенным видом имущества. Все эти разновидности капитала позволяют определить понятие как один из ресурсов экономики, который создан с целью выпуска экономических благ с получением дохода в перспективе.

Знакомство с рынком капиталов

В связи с многогранностью понятия «капитал», некие сложности возникают при определении понятия «рынок капиталов». Оно трактуется в зависимости от того, что выступает в качестве объекта, формирующего взаимоотношения между покупателями и продавцами. Ознакомимся с двумя определениями:

- Рынок капиталов на рынке факторов производства является частью последнего. Это связано с тем, что в понятие «капитал» в данном случае вкладывается стоимостное измерение станков, машин, оборудования, сооружений, запасов материалов и прочего.

- Капитал на рынке финансов выступает в роли денег. В связи с этим сам рынок трактуется как составная часть рынка ссудных капиталов.

Рынок факторов

В роли доминирующих субъектов рынка капиталов выступают сфера бизнеса и хаус-холда. Спрос на ресурсы является, по сути, спросом фирм на капитал физического типа, который позволяет предприятиям в полном объеме реализовать любые инвестиционные проекты. В форме предъявления это выглядит как спрос на инвестиционные фонды, основная задача которых — обеспечить вложение необходимого объема денег в проекты конкретной компании. Спрос выражается в потребности в деньгах для покупки актуальных производственных фондов. В рамках факторного сегмента домашние хозяйства, являющиеся собственниками материальных ресурсов, предоставляют свои деньги на временное пользование бизнесу. А затем получают свой процент в зависимости от объема инвестированных средств. Так как физические ресурсы могут либо покупаться в собственность, либо передаваться на временное пользование, принято разделять поток средств на два направления: плату за пользование деньгами и полную оплату приобретения. Цена использования услуги является рентной оценкой. Она может быть представлена в формате рыночной котировки либо объема денег, который выплачивается владельцу компании за аренду части его сбережений. Цена актива является стоимостью, по которой одна единица капитала может быть реализована либо куплена в любой требуемый момент времени.

Рынок ссудных капиталов

Ссудные капиталы в формате рынка представляются в виде взаимоотношений, где роль субъекта сделки возлагается на денежный ресурс, на который по мере взаимодействия формируются и спрос, и предложение. Составными элементами структуры выступают два рынка: капиталов и денежный. Денежный элемент связан с кратковременными банковскими операциями, срок которых — не более одного года. Рынок капиталов необходим для обслуживания среднесрочных и долгосрочных операций. Его принято делить на ипотечный сегмент, работающий исключительно с закладными листами, и финансовый, ориентированный на манипуляции с ценными бумагами. В роли субъекта финансового структурного компонента системы выступают банки со своими клиентами и фондовая биржа.

Роль рынка ссудных капиталов

Рынок ссудных капиталов играет далеко не последнюю роль в структуре общественного хозяйства. Он отвечает одновременно за пять существенных направлений:

- Комплексное обслуживание товарооборота путем кредитования.

- Аккумуляция в единое целое разных денежных источников (физические и юридические лица, государство и иностранные граждане).

- Трансформация материальных потоков в ссудный капитал, что позволяет сформировать сильнейшие финансово-промышленные сообщества.

- Аккумуляция средств для перекрытия не только потребительских, но и государственных расходов.

- Полное обслуживание государства и всех процессов производства, которые в нем протекают.

Каждая из функций направлена на выполнение одной-единственной цели – обеспечения максимально эффективного функционирования экономики, регулируемой государством. Если смотреть на ситуацию глобально, то данный приоритет характерен для ряда других структур, таких как рынок труда, рынок капитала и многие другие.

Вторичные направления

Как денежный, так и капитальный рынок относятся к вторичным направлениям рынка ссуд. Каждый элемент обладает собственными инструментариями, финансовыми ценностями, которые в нем вращаются. Они могут отличаться в зависимости от ряда факторов:

- Статус.

- Характер собственности.

- Срок пригодности.

- Уровень ликвидности.

- Характер и степень риска.

Если взять в качестве примера Америку, то ее рынок включает:

- Казначейские облигации.

- Ценные бумаги государственного ранга, эмитируемые по разрешению правительства.

- Муниципальные облигации.

- Акции и облигации коммерческих учреждений.

Рынок капитала часто объединяют с идентичной структурой инвестиционных фондов. Под капиталовложениями принято понимать все расходы на производство и увеличение материальных запасов, увеличение капитала в экономике.

Эволюция

В истории формами капитала с момента появления товарного производства было принято считать торговый и промышленный капиталы, также известные как купеческий и ростовщический ресурсы. Развиваясь бок о бок, две системы изначально оценивались и изучались как единое целое. Только со временем две категории ресурсов стали рассматриваться не как статическое явление, а как постоянно меняющиеся отношения между капиталистами и наемниками. Лучшие ученые экономической теории определили накопление ресурсов как первую стадию становления капитализма. Процесс представлял собой полную ликвидацию частной собственности, накопленной индивидуальным трудом. Развитие рынка капиталов привело к тому, что производители превратились в безупречных рабочих и в общественные средства производства одновременно.

Экскурс в историю

Активное формирование структуры капиталов началось в Западной Европе в 16-м веке и закончилось в 18-м веке. На территории России этот процесс охватывает 17–19-й века. В этот период каждая страна формировала свое капиталистическое хозяйство за счет собственных экономических ресурсов и политики. Проводилось активное развитие внутреннего рынка и становление материальной базы. Как и экономика, рынок капитала находился на стадии своего расцвета. Вещественные накопления позволяли государствам принимать активное участие в становлении мирового рынка и в распределении доминирующих ролей.

Факторы становления международного рынка

Каждая из стран, стремясь перегнать своих конкурентов, делала огромный вклад в международный рынок капиталов. Его развитию способствовало три основных фактора:

- Активизировалась популярность наёмных рабочих. Достаточно большая часть населения планеты была лишена ресурсов для частного производства. Что позволяло зарабатывать средства, только предлагая свою рабочую силу.

- Земли внутри государств активно освобождались и трансформировались в колонии.

- Происходило активное накопление капитала в его всевозможных формах.

Закономерности первичного накопления ресурсов на территориях разных государств не стали предпосылкой однообразия структур. К примеру, в России рынок капитала развивался очень долго, так как ему постоянно препятствовала феодально-крепостная система, не дающая полной свободы таким ресурсам, так труд и земля.

Предпосылки

Рынок финансового капитала сформировался не просто так. Процессу содействовали как внутренние, так и внешние факторы. Внутренние причины включают приватизацию, которая подразумевает распределение государственной собственности за счет применения ряда процедур:

- Перераспределение материальных средств между типами промышленности.

- Концентрация капиталов в торговой отрасли и в сфере предоставления услуг.

- Предприятия захватили функции по распоряжению землями и природными ресурсами.

- Владельцы крупных предприятий получили свободу в плане распоряжения частью выпускаемой продукции с целью осуществления бартера.

- Доход от либерализации внешней торговли.

- Прибыль от «челночного» импорта.

- Налоговые льготы государственного ранга.

- Расцвет теневой экономики, коррупции и рэкета.

В роли внешних факторов выступили зарубежные кредиты. Роль первичного накопления основана на том, что предприниматели получают открытый доступ к любому из факторов производства, имеющих форму товара. Это дает прекрасные возможности для реализации предпринимательских задумок.

Внутренние процессы рынка

Мировые рынки капитала находятся в постоянном движении. Домохозяйства исполняют роль поставщиков капитала. Бизнес-компании являются его потребителями. Взаимоотношения между сторонами строятся через многостороннюю сеть финансовых посредников. Это коммерческие банки и инвестиционные фонды, брокерские компании и другие организации. Основная их функция – осуществление процесса аккумулирования незначительных сбережений хозяйств в большие суммы денег с дальнейшим распределением их между потребителями средств. Капитал предоставляется одновременно в нескольких форматах. Это может быть непосредственная передача активов в виде выпуска акций или заемная передача, являющаяся, по сути, приобретением облигаций или предоставлением кредитов компаниям. Важная роль в процессе перетекания средств принадлежит проценту, который выплачивается за пользование деньгами.

Специфика структуры России

Каждое государство мира имеет свой уникальный рынок основного капитала, так как без него жизнь и развитие страны просто невозможны. Россия в данном вопросе не относится к исключениям. Ее экономике свойственна приватизация. В собственности граждан находятся самые разнообразные активы. В частности, именно в России самый большой процент людей, которые имеют собственную недвижимость и обладают крупными сбережениями. При этом на территории страны недостаточно институтов и структур, которые могли бы обеспечить максимально эффективное распределение ресурсов. К сожалению, из-за экономической нестабильности и политической неопределённости правительство и сами люди не работают на перспективу. Инвестирование на территории государства даже не рассматривается в силу высоких рисков. Деньги скапливаются на иностранных счетах либо просто хранятся под матрасами. Четкая и планомерная политика развития рынка капитальных ресурсов просто-напросто отсутствует. В правительстве хоть и возникают идеи относительно того, как развивать реальный сектор экономики, по факту воплотить их в жизнь пока никто не может.

Основная проблема отечественного рынка капиталов

Основная преграда на пути развития РК России – это налоговая система, которую можно назвать не только обременительной, но и несправедливой. Учетные структуры в тандеме с ярко выраженной бюрократией напрочь отсекают желание предпринимателей предоставлять все данные о своей деятельности. Отсутствие прозрачных схем ведения бизнеса стимулирует процветание коррупции. Сюда же можно отнести игнорирование законодательства и отсутствие эффективной банковской системы. Становление РК осуществлялось в сложных условиях, так как всегда активное государство, стремительно корректирующее любое экономическое действие, провело резкую либерализацию. Проведенные без подготовки реформы практически полностью исказили денежно-кредитную политику страны.

www.syl.ru

РЫНОК КАПИТАЛОВ — это… Что такое РЫНОК КАПИТАЛОВ?

- РЫНОК КАПИТАЛОВ

- РЫНОК КАПИТАЛОВ

часть рынка ссудных капиталов, где формируется спрос и предложение на средне- и долгосрочный ссудный капитал.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь. 2000.

- РЫНОК ИНЖЕНЕРНОКОНСУЛЬТАЦИОННЫХ УСЛУГ

- РЫНОК КОНТАНГОВЫЙ

Смотреть что такое «РЫНОК КАПИТАЛОВ» в других словарях:

РЫНОК КАПИТАЛОВ — (capital market) Рынок, на котором промышленность и торговля, государство и местные органы власти привлекают долгосрочный капитал (capital). Деньги поступают от частных инвесторов, страховых компаний, пенсионных фондов и банков и, как правило,… … Финансовый словарь

рынок капиталов — Рынок, на котором промышленность и торговля, государство и местные органы власти привлекают долгосрочный капитал (Capital). Деньги поступают от частных инвесторов, страховых компаний, пенсионных фондов и банков и, как правило, перераспределяются… … Справочник технического переводчика

Рынок Капиталов — (capital market) Рынок, на котором промышленность и торговля, государство и местные органы власти мобилизуют долгосрочный капитал (capital). Деньги поступают от частных инвесторов, страховых компаний, пенсионных фондов и банков и, как правило,… … Словарь бизнес-терминов

Рынок капиталов — (рынок капитала) часть финансового рынка, на котором обращаются длинные деньги, то есть денежные средства со сроком обращения более года. На рынке капиталов происходит перераспределение свободных капиталов и их инвестирование в различные… … Википедия

Рынок капиталов — (capital market) рынок, обеспечивающий направление через банки и другие подобные учреждения сбережений … Экономико-математический словарь

Рынок капиталов — CAPITAL MARKET Рынок долгосрочных ссудных капиталов и ценных бумаг (акций и облигаций). Рынок капиталов наравне с денежным рынком (см. Money market), который обеспечивает компании краткосрочными финансовыми ресурсами, является основным источником … Словарь-справочник по экономике

Рынок капиталов — – рынок, на котором обращаются бессрочные ценные бумаги или бумаги, до погашения которых остается более года; рынок, на котором осуществляется движение среднесрочных и долгосрочных (сроком более 1 года) финансовых инструментов … Рынок ценных бумаг. Словарь основных терминов и понятий

Рынок капиталов — (иногда его называют финансовым рынком) – представляет собой взаимодействие двух рынков: рынка ссудных капиталов и рынка ценных бумаг. На рынке ссудных капиталов осуществляется движение ссудного капитала, где спрос и предложение на него… … Словарь по экономической теории

РЫНОК КАПИТАЛОВ — CAPITAL MARKETРынок долгосрочных фин. активов. Ден. рынок это фин. рынок краткосрочных долговых инструментов. Фин. рынки могут классифицироваться как первичный и вторичный. На первичном рынке обращаются вновь выпущенные фин. требования. На… … Энциклопедия банковского дела и финансов

РЫНОК КАПИТАЛОВ — сегмент рынка ссудных капиталов, где формируется спрос и предложение на среднесрочный и долгосрочный ссудный капитал … Энциклопедический словарь экономики и права

dic.academic.ru

Рынок капиталов — это… Что такое Рынок капиталов?

- Рынок капиталов

Рынок капиталов (capital market) — рынок, обеспечивающий направление — через банки и другие подобные учреждения — сбережений населения (сберегаемого дохода) на финансирование инвестиций или / и бюджетного дефицита. Равновесие на Р. к. предполагает равенство предложения депозитов спросу на кредиты. Поскольку аккумулирование денежных средств происходит через банки, а инвестирование, соответственно, — через кредит, то процентная ставка играет ключевую роль в установлении равновесия в экономике в целом. (Равновесие на рынке капитала приводит, в свою очередь, к равновесию рынка товаров.)

На рынке капиталов продаются и покупаются долгосрочные кредитные ресурсы, а также ценные бумаги с периодом обращения более 1 года. Функционирование Р. к. позволяет предприятиям решать проблемы как формирования инвестиционных ресурсов для реализации реальных инвестиционных проектов, так и эффективного финансового инвестирования (долгосрочных финансовых вложений).

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело. Л. И. Лопатников. 2003.

- Рынок долгов

- Рынок капитальных товаров

Смотреть что такое «Рынок капиталов» в других словарях:

РЫНОК КАПИТАЛОВ — (capital market) Рынок, на котором промышленность и торговля, государство и местные органы власти привлекают долгосрочный капитал (capital). Деньги поступают от частных инвесторов, страховых компаний, пенсионных фондов и банков и, как правило,… … Финансовый словарь

рынок капиталов — Рынок, на котором промышленность и торговля, государство и местные органы власти привлекают долгосрочный капитал (Capital). Деньги поступают от частных инвесторов, страховых компаний, пенсионных фондов и банков и, как правило, перераспределяются… … Справочник технического переводчика

Рынок Капиталов — (capital market) Рынок, на котором промышленность и торговля, государство и местные органы власти мобилизуют долгосрочный капитал (capital). Деньги поступают от частных инвесторов, страховых компаний, пенсионных фондов и банков и, как правило,… … Словарь бизнес-терминов

Рынок капиталов — (рынок капитала) часть финансового рынка, на котором обращаются длинные деньги, то есть денежные средства со сроком обращения более года. На рынке капиталов происходит перераспределение свободных капиталов и их инвестирование в различные… … Википедия

РЫНОК КАПИТАЛОВ — часть рынка ссудных капиталов, где формируется спрос и предложение на средне и долгосрочный ссудный капитал. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. 2 е изд., испр. М.: ИНФРА М. 479 с.. 1999 … Экономический словарь

Рынок капиталов — CAPITAL MARKET Рынок долгосрочных ссудных капиталов и ценных бумаг (акций и облигаций). Рынок капиталов наравне с денежным рынком (см. Money market), который обеспечивает компании краткосрочными финансовыми ресурсами, является основным источником … Словарь-справочник по экономике

Рынок капиталов — – рынок, на котором обращаются бессрочные ценные бумаги или бумаги, до погашения которых остается более года; рынок, на котором осуществляется движение среднесрочных и долгосрочных (сроком более 1 года) финансовых инструментов … Рынок ценных бумаг. Словарь основных терминов и понятий

Рынок капиталов — (иногда его называют финансовым рынком) – представляет собой взаимодействие двух рынков: рынка ссудных капиталов и рынка ценных бумаг. На рынке ссудных капиталов осуществляется движение ссудного капитала, где спрос и предложение на него… … Словарь по экономической теории

РЫНОК КАПИТАЛОВ — CAPITAL MARKETРынок долгосрочных фин. активов. Ден. рынок это фин. рынок краткосрочных долговых инструментов. Фин. рынки могут классифицироваться как первичный и вторичный. На первичном рынке обращаются вновь выпущенные фин. требования. На… … Энциклопедия банковского дела и финансов

РЫНОК КАПИТАЛОВ — сегмент рынка ссудных капиталов, где формируется спрос и предложение на среднесрочный и долгосрочный ссудный капитал … Энциклопедический словарь экономики и права

economic_mathematics.academic.ru

Рынки капиталов — Энциклопедия по экономике

Сфера формирования спроса и предложений на ссудный капитал. С функциональной точки зрения, Р.с.к. представляет собой систему рыночных отношений, обеспечивающую аккумуляцию временно свободных денежных капиталов и их перераспределение между различными отраслями. С институциональной точки зрения, Р.с.к. — это совокупность кредитно-финансовых учреждений и фондовых бирж, обслуживающих движение ссудного капитала. Р.с.к. условно делится на два сектора денежный рынок, на котором проводятся операции с краткосрочным капиталом, и рынок капиталов, где формируются спрос и предложения на среднесрочные и долгосрочные кредиты. На практике эти два сектора Р.с.к. тесно связаны друг с другом, и границу между ними четко провести нельзя. Постоянно происходит перелив капиталов, краткосрочные инвестиции могут трансформироваться в средне- и долгосрочные и наоборот. [c.319]Экономика, развивающаяся по законам товарного производства и рынка. Таковыми являются законы стоимости, спроса и предложения. Они регулируют цены, которые устанавливаются свободно и балансируют спрос и предложение, отклоняясь, в свою очередь, в ту или другую сторону под влиянием изменения соотношений между ними. Для рыночной экономики характерно наличие определенной рыночной инфраструктуры товарных и фондовых бирж, биржи труда, обслуживающей рынок рабочей силы, рынка акций и других ценных бумаг, рынка капиталов и т.д. [c.440]

Р 145 Рынок, денежный — 315 Р 146 Рынок евровалют — 315 Р 147 Рынок, закрытый-316 Р 148 Рынок капиталов — 316 [c.476]

О реалистической оценке Ливией такой опасности свидетельствует то, что она почти не располагает активами в Соединенных Штатах, чей национальный рынок капиталов в то же время сохраняет свое значение в качестве одной из основных сфер приложения нефтедолларов из монархических государств Аравийского полуострова и скорее всего удерживает лидерство по объему их долгосрочных инвестиций. [c.186]

Рынок капиталов состоит из денежного рынка, обслуживающего краткосрочные (до одного года) долговые обязательства и из рынка инвестиционного капитала, который состоит из рынка долгосрочного денежного или финансового кредита и рынка фиктивного капитала, т. е. капитала, представленного в ценных бумагах. На этом рынке существуют две организационные формы, обеспечивающие самоконтроль и саморегулирование инвестиционного бизнеса фондовая биржа и внебиржевой оборот. [c.87]

Сам факт членства в ВТО позволит России исключить дискриминацию во всем комплексе торговых отношений. Равновесие на рынке товаров усилит позиции страны на международных рынках капиталов. [c.232]

Разница процентных ставок в разных странах. Влияние этого фактора на валютный курс объясняется двумя основными обстоятельствами. Во-первых, изменение процентных ставок в стране воздействует при прочих равных условиях на международное движение капиталов, прежде всего краткосрочных. В принципе повышение процентной ставки стимулирует приток иностранных капиталов, а ее снижение поощряет отлив капиталов, в том числе национальных, за границу. Движение капиталов, особенно спекулятивных горячих денег, усиливает нестабильность платежных балансов. Во-вторых, процентные ставки влияют на операции валютных рынков и рынков ссудных капиталов. При проведении операций банки принимают во внимание разницу процентных ставок на национальном и мировом рынках капиталов с целью извлечения прибылей. Они предпочитают получать более дешевые кредиты на иностранном рынке ссудных капиталов, где ставки ниже, и размещать иностранную валюту на национальном кредитном рынке, если на нем процентные ставки выше. [c.48]

Зависимый и во многих случаях отсталый тип социально-экономического развития большинства развивающихся стран определяет в целом их подчиненное место в мировой валютной системе. Являясь членами МВФ и других валютно-кредитных и финансовых организаций, будучи крупными заемщиками на мировом рынке капиталов, освободившиеся страны непосредственно участвуют в мировой валютной системе, с которой связаны их национальные валютные системы. Эта связь осуществляется через национальные банки и органы, обслуживающие и регулирующие валютные отношения, и обеспечивается межгосударственным регулированием через МВФ. Освободившиеся страны, овладев эмиссионным механизмом, создали национальные центральные банки, которые выпустили в обращение национальную денежную единицу. [c.117]

Японский опыт перехода к конвертируемости валюты отличается тщательной подготовкой предпосылок, осторожностью и прагматизмом. Жесткие послевоенные валютные ограничения были постепенно отменены лишь к 1980 г. в основном по текущим операциям, но сохранены по финансовым. Для выпуска еврооблигаций в иенах и сделок на рынке капиталов требуется разрешение министерства финансов. Резиденты обязаны сообщать органам валютного контроля сведения о международных кредитах, гарантиях, прямых иностранных инвестициях, продаже и эмиссии ценных бумаг за границей. Министерство финансов имеет право в течение 20 дней рекомендовать изменить условия сделки или аннулировать ее. Участие японских банков в международных банковских консорциумах по предоставлению евродолларовых кредитов также подлежит регламентации. Несмотря на либерализацию валютных операций, сохраняются резервные протекционистские меры, которые японские фирмы добровольно используют. [c.206]

Интеграция в мировой рынок — это объективная тенденция для стран, в которых рынки капиталов (особенно фондовые) получили определенное развитие и которые движутся в направлении открытой экономики. Однако в силу ряда причин, как внутренних, так и внешних, многие развивающиеся страны, а также бывшие социалистические государства периодически переживают валютно-финансовый кризис, обусловленный рядом факторов, в том числе поспешной интеграцией в мировой рынок капиталов. [c.305]

Важное значение при оценке платежеспособности страны придается ее кредитному рейтингу, степени и характеру интеграции в мировой рынок капиталов. Страны с высоким кредитным рейтингом, интегрированные в мировые рынки капиталов, обладают высокой кредитоспособностью и легко решают проблемы обслуживания долга, обусловленные трудностями с ликвидностью. [c.317]

Глобальный долговой кризис 80-х годов. Кризисы платежеспособности отдельных развивающихся стран стали вспыхивать еще в начале 60-х годов. Однако до 1982 г. они не имели массового характера и не влияли на функционирование мировой валютной системы и мировой рынок капиталов. Принципиально иная ситуация возникла в августе 1982 г., когда Мексика и вслед за ней ряд других развивающихся стран заявили о невозможности осуществлять долговые платежи по графику и обратились к кредиторам с просьбой о реструктуризации долга на многосторонней основе соответственно через Парижский клуб (официальная задолженность) и Лондонский клуб (долги банкам). О своей неплатежеспособности за короткий срок объявило более 40 стран, в том числе крупные должники. Кризис платежеспособности принял глобальный характер, поскольку угроза банкротства с вытекающими отсюда последствиями для всемирного хозяйства нависла над мно- [c.319]

Существуют разные подходы к урегулированию долга стран с низким и средним уровнем дохода на душу населения (соответственно до 785 долл. и в пределах 786—9635 долл.)1. На проблемные страны с низкими доходами приходилась 1/10 общей суммы долга развивающихся стран и львиная его доля — на официальных кредиторов. По названным причинам долг этих стран не представлял угрозы для мировых рынков капиталов. Но и рассчитывать на погашение его даже в отделенной перспективе было нереально. Поэтому в отношении этих стран в рамках Парижского клуба широко применяется метод списания долга. Рекомендации относительно размеров этих списаний неоднократно принимались на совещаниях семерки ведущих стран и достигли 80% долга. Другая часть долга реструктурируется путем переноса срока платежей. Что касается долга банкам, то он невелик и также регулируется на льготных условиях. [c.320]

В-третьих, в долговой кризис были втянуты как страны со средним уровнем дохода на душу населения, так и с низкими доходами. Валютно-финансовый кризис — это удел относительно развитых государств с развивающимися финансовыми рынками. Государства с неразвитыми национальными финансовыми рынками, слабо интегрированные в мировой рынок капиталов, не имеющие возможности привлекать большие потоки внешних ресурсов на рыночных условиях, не вовлечены в этот кризис, за редким исключением. [c.322]

Валютный арбитраж часто связан с операциями на рынке ссудных капиталов. Владелец какой-либо валюты может разместить ее на рынке ссудных капиталов в другой валюте по более выгодной процентной ставке, т. е. совершить процентный арбитраж, который основан на использовании банками разниц между процентными ставками на разных рынках ссудных капиталов. Конечная цель владельца валюты — получение более высокой прибыли, чем банк мог бы получить, вкладывая ее непосредственно без обмена на другую валюту. В зависимости от своих оценок динамики курсов этих двух валют он может не страховать валютный риск или временно осуществить операцию по хеджированию на наиболее благоприятных условиях. Процентный арбитраж включает две сделки получение кредита на иностранном рынке ссудных капиталов, где ставки ниже использование эквивалента заимствованной иностранной валюты на национальном рынке капиталов, где процентные ставки выше. [c.372]

Ограничение доступа заемщиков на мировой рынок ссудных капиталов. Основными заемщиками на этом рынке являются ТНК, правительства, международные валютно-кредитные и финансовые организации. Хотя внутрифирменные поставки (примерно 1/2 внешней торговли США) расширяют возможности внутрикорпоративного кредитования, ТНК покрывают 35—40% своих потребностей за счет внешних источников, в частности мирового рынка ссудных капиталов. Одной из новых форм кредитования ТНК являются параллельные займы, основанные на сочетании депозитной операции (материнская компания размещает депозит в ТНБ своей страны) и кредитной (этот ТНБ через свое отделение предоставляет кредит филиалу ТНК в другой стране). Развивающиеся страны, в том числе их правительства, имеют ограниченные возможности прибегать к займам на мировом рынке. В основном они используют прямые иностранные инвестиции, помощь, займы международных организаций или вынуждены платить международным банкам дороже, чем аналогичные заемщики из развитых государств. Привилегированный доступ на мировой рынок ссудных капиталов приобретают заемщики из стран, которые получили кредиты МВФ и МБРР. Статус международных валютно-кредитных и финансовых организаций также обеспечивает им льготный доступ на мировой рынок капиталов, в частности на финансовый рынок, где они размещают свои облигационные займы. [c.379]

Мировой рынок капиталов включает два сегмента а) традиционные средне- и долгосрочные иностранные кредиты, характеризуемые единством места и валюты займа б) рынок еврокредитов с 1968 г. сроком от 1 года до 15 и более лет. [c.382]

С созданием ЕС постепенно происходили интеграция западноевропейского финансового рынка и формирование единого финансового пространства со второй половины 90-х годов. Ранее декларированный общий рынок ссудных капиталов в ЕЭС не был фактически создан, национальные финансовые рынки разобщены, за исключением вторичных. Что касается выпуска иностранных облигационных займов, то в каждой стране действовали национальные правила и традиции. Важную роль в формировании единого западноевропейского рынка капиталов сыграли введенные ЕС принципы 1) унификация разрешения на банковскую деятельность 2) свобода предпринимательства при условии взаимной информации 3) контроль органов надзора страны происхождения. Для создания единого рынка ценных бумаг национальные фондовые биржи ЕС объединены единой межбиржевой системой обмена информацией. Любые предприятия ЕС могут свободно покупать и продавать ценные бумаги, а брокеры — свободно оперировать на любой [c.386]

Единый западноевропейский рынок капиталов и финансовых услуг стал венцом экономической интеграции в ЕС. [c.387]

С 70-х годов развитые страны предприняли различные меры для отграничения национальных рынков капиталов от еврорынка в целях контроля за его деятельностью. Большинство стран пытались контролировать выход национальных кредиторов и заемщиков на мировой рынок ссудных капиталов, а также доступ иностранных заемщиков на местный рынок, регламентировать участие национальных банков в евродолларовых кредитах, которые преобладают на еврорынке. После переговоров группы десяти весной 1979 г. достигнута договоренность о введении умеренного контроля над еврорынком в следующих формах [c.390]

Совет по торговле и развитию (две сессии в год). Проблемы мировой валютной системы обсуждаются в Комитете по невидимым статьям и финансированию, связанному с мировой торговлей, с официальной помощью развитию . Он занимается также проблемами доступа развивающихся стран на мировой рынок капиталов, гарантий по экспортным кредитам, а с середины 70-х годов и внешней задолженности развивающихся стран (на основании мандата ЮНКТАД). [c.426]

Кредиты и кредитная политика МБРР. Опираясь на капитал, сформированный странами-участницами, МБРР аккумулирует средства мирового рынка капиталов и выдает ссуды государствам с ограниченным доступом к этому рынку, выполняя роль посредника. Ссуды выдаются либо непосредственно правительствам, либо под их гарантию. Этот механизм и основные цели остаются неизменными, однако стратегия и тактика МБРР, используемые им инструменты меняются в зависимости от мирохозяйственных условий, ситуации в отдельных регионах, а также под влиянием критического анализа накапливаемого опыта. [c.463]

К середине 50-х годов экономика Западной Европы и Японии была восстановлена, и эти страны перестали нуждаться в услугах МБРР в качестве финансового посредника. Но одновременно повышается потребность в посреднической роли МБРР со стороны развивающихся стран, которые приступили к реализации программ развития в условиях низкой нормы внутренних сбережений и ограниченного доступа на мировой рынок капиталов. Под эгидой МБРР для 40 стран создаются консультативные группы, в рамках которых страны-доноры вырабатывают общую стратегию помощи. Крупные средства Банк, как и страны-доноры, выделял Южной Корее и Тайваню. Им предназначалась роль витрины развития при поддержке Запада. МБРР в рассматриваемый период разделял стратегическую линию развития стран Латинской Америки и Азии, в основу которой были положены планирование и ведущая роль государства в экономике. Свою главную непосредственную задачу МБРР видел в том, чтобы путем кредитования капиталоемких инфраструктурных объектов стимулировать экономический рост. [c.464]

Так же как и МБРР, МФК основную массу ресурсов формирует путем привлечения средств с мирового рынка капиталов. Но ее финансовые возможности значительно меньше, чем у МБРР и даже у MAP. С момента своего образования по июнь 1998 г. МФК путем предоставления кредитов и приобретения акций осуществила инвестиций на сумму в 23,9 млрд долл. Это не намного превышает объем кредитов МБРР лишь за один 1998 финансовый год. Но за это же время Корпорация привлекла в кредитуемые ею проекты частных ресурсов на 17 млрд долл. Ее клиентами были более 2 тыс. компаний из 134 стран. МФК также осуществляет масштабную деятельность по оказанию технической помощи. В 90-х годах особую известность получили ее усилия в сфере приватизации. [c.470]

Закупки товаров и услуг за счет средств фондов носят открытый характер. Средства специальных фондов используются, как правило, для льготного кредитования низкорентабельных отраслей социальной инфраструктуры и оказания технической помощи. Большую часть привлеченных средств ЕБРР, как и другие международные банковские организации, заимствует на мировых рынках капиталов по льготным процентным ставкам. [c.478]

Источниками ресурсов являются уставный капитал (62 млрд евро, в том числе 7,5% оплаченный, 92,5% гарантийный), резервы, выпуск облигационных займов. Квоты подписки на капитал распределены неравномерно по странам от 19,8% (ФРГ, Франция, Великобритания, Италия) до 1,5% (Греция) и 0,1% (Люксембург). В связи с нехваткой ресурсов практикуются заимствования ЕИБ на финансовых рынках стран ЕС и на мировом рынке капиталов. Облигации выпускаются в нескольких валютах (до 12), 4/5 их объема — в валютах стран ЕС и ЭКЮ, с 1999 г. — в евро. Доля доллара и иены составляла в 90-х годах по 6% займов ЕИБ, швейцарского франка — 3%. [c.488]

В России в сложнейших условиях переходного периода к рыночной экономике возлагались большие надежды на приток внешних ресурсов. Официальные власти рассматривали их в качестве двигателя инвестиционного процесса и экономического роста. Россия якобы была обречена стать крупнейшим импортером капитала. Реальная действительность развеяла эти иллюзии. Но опасны и изоляционистские настроения, усилившиеся после первых неудач интегрироваться в мировой рынок капиталов и осложнившихся отношений с международными финансовыми институтами. [c.534]

В 1995 г. на кредиты МВФ приходилось свыше 70% поступающих в Россию внешних ресурсов (нетто-поток) на прямые инвестиции — 1/4. Приток ресурсов по другим частным каналам был ограничен. Подобная структура отражала кризисное состояние российской экономики, а также слабую интегрированность России в мировой рынок капиталов. [c.535]

Таким образом, в короткой истории международных кредитно-финансовых отношений России можно выделить три этапа. Первый — до 1995 г. включительно, когда Россия была слабо интегрирована в мировой рынок капиталов и ресурсы поступали преимущественно в форме многостороннего и двустороннего официального финансирования. Второй этап — 1996—1997 гг. — время быстрой интеграции в мировой рынок капиталов. Третий этап — в конце 1997 г. Россия сталкивается с финансовым кризисом. Кульминацией этого процесса явился кризис 17 августа 1998 г. Импульс кризису в конце 1997 г. дал кризис в ЮВА. Однако в дальнейшем развитие его происходило под влиянием внутренних факторов. Более того, российский финансовый кризис стал питательной средой глобального финансового кризиса. [c.536]

Форсированный этап интеграции России в мировой рынок капиталов, сопровождавшийся быстрым неконтролируемым открытием внутреннего рынка для нерезидентов, закончился финансовым кризисом, отбросившим страну назад по многим направлениям. В определенной степени это было обусловлено глобальным финансовым кризисом. Но основные причины — внутренние. И все же интеграция стран с развивающимся финансовым рынком, к числу которых относится и Россия, это объективный процесс, который, однако, как показала практика многих стран, должен быть объектом контроля и регулирования. [c.546]

По этой причине необходимо учитывать связь рынка недвижимости и с рынком товаров, и с рынком капиталов, и с финансовым рынком. [c.16]

Таким образом, регулируется поток ресурсов между кредиторами первичного рынка, которые открывают закладные, и инвесторами на рынке капиталов, которые покупают ценные бумаги, обеспеченные закладными. При этом инвесторы, покупая закладные у кредиторов первичного рынка, восполняют их ресурсы для предоставления новых кредитов расширяют доступность фондов для открытия закладных, выпуская ценные бумаги, обеспеченные неделимым пулом закладных (ипотек), полученных от кредиторов. Гарантия в своевременной выплате держателем ценных бумаг их номинальной сто- [c.164]

Постановлением Правительства РФ от 4 ноября 1996 г. № 1320 Министерство финансов РФ получило задание осуществить от имени РФ выпуск внешнего облигационного займа в ноябре-декабре 1996 г. Первый выпуск российских еврооблигаций состоялся 27 ноября 1996 г. на общую сумму 1 млрд. долл. Это был первый облигационный заем России, размешенный ею на международных рынках капиталов. За ним последовали другие займы. В феврале 2000 г. на рынке находилось девять выпусков еврооблигаций со сроками погашения от ноября 2001 г. до июня 2028 г. Несмотря на исключительные сложности с мобилизацией средств после кризиса в августе 1998 г., РФ не задержала ни одной выплаты по этим облигациям. [c.226]

Разновидность средне- и долгосрочных кредитов, np .ivi i аиляемых по плавающим процентным ставкам на национальных и международных рынках капиталов. [c.310]

По своему удельному весу в размещенных за рубежом ливийских валютных накоплениях долгосрочные инвестиции в зоне развитого капитализма занимают более скромное место, чем у большинства других государств, вывозящих нефтедоллары. Однако общий объем долгосрочных активов, а также масштабы и разнообразие кредитно-финансовых операций Ливии как в отдельных государствах развитого капитализма, так и на международном рынке капиталов с конца 60-х гедов до 1981 г. неуклонно расширялись. [c.188]

В поисках источников погашения дефицита платежного баланса развитые страны мобилизуют средства на мировом рынке капиталов в виде кредитов банковских консорциумов, облигационных займов. В этой связи активно участвуют коммерческие банки (особенно евробанки) и покрытии дефицита платежного баланса. Преимуществом банковских кредитов по сравнению с кредитами международных валютно-кредитных и финансовых организаций являются их большая доступность и необусловленность стабилизационными программами. Однако банковские кредиты дороже и труднодоступны для стран, имеющих крупную внешнюю задолженность. Например, американские банки периодически вносят некоторые страны, главным образом развивающиеся, в черные списки. К тому же усиливается тенденция к координации деятельности частных банков и международных валютно-кредитных и финансовых организаций. [c.161]

Процедура урегулирования долга официальным кредиторам отличается простотой и была отработана с самого начала долгового кризиса. Что касается долга банкам, который наиболее опасен для мирового рынка капиталов, то эти механизмы сформировались лишь к концу 80-х годов. В основе их лежат рыночные методы , перевод банковского долга, отражаемого на счетах, в долг, выраженный в облигациях. Эти ценные бумаги получили название облигаций Брейда по имени бывшего министра финансов США, предложившего данную схему. Для банков такая система привлекательна, поскольку благодаря ей повысилась ликвидность долговых обязательств и широкое развитие получил вторичный рынок. Но при этом банки вынуждены пойти на частичное прощение долгов при конверсии их в облигации. [c.321]

Таким образом, кризис платежеспособности 80-х годов, как правило, урегулировался цивилизованными методами через Парижский и Лондонский клубы. Односторонние акции были редки. Поэтому после выхода из кризиса многие страны-должники относительно легко вернулись на мировой рынок капиталов. [c.322]

Чрезвычайные кредитные линии, ЧКЛ ( ontingent redit Lines, L). По предложению президента США Б. Клинтона, с которым он выступил на сессии Советов управляющих МВФ и ВБ 6 октября 1998 г., семерка официально предложила Фонду ввести еще один широкомасштабный кредитный механизм. Он был учрежден в апреле 1999 г. первоначально на два года. В рамках этого механизма МВФ открывает в чрезвычайном порядке краткосрочные кредитные линии странам-членам, сталкивающимся с угрозой острого кризиса платежного баланса вследствие возможного негативного воздействия ситуации на мировых рынках капиталов, т.е. факторов, находящихся вне сферы их контроля. Спецификой нового кредита является его предупредительный характер валютные средства страна сможет получить не после, а до наступления кризиса — при первых его признаках. Условие получения кредита — проведение страной-заемщицей эффективной антикризисной экономической политики и соблюдение международно признанных стандартов . Механизм ЧКЛ образован как продолжение созданного ранее дополнительного резервного механизма, с которым он имеет одинаковые финансовые характеристики отсутствие жесткого ограничительного лимита (предполагается, что сумма кредита будет составлять от 300 до 500% квоты страны-члена) установление надбавки к действующей процентной ставке МВФ погашение в течение 1—1,5 года. [c.441]

economy-ru.info